Elevado riesgo crediticio cierra las puertas a El Salvador para obtener préstamos

Las tres principales agencias calificadoras de riesgo: Moody’s, Standard and Poor’s y Fitch Ratings han informado a los inversionistas sobre el alto peligro que corren al prestarle dinero a El Salvador

Así como un ciudadano depende de su récord crediticio para obtener préstamos bancarios, lo mismo ocurre con los países que necesitan créditos. Estos son evaluados por diversas agencias que miden el nivel de riesgo que corre un inversionista al prestar su dinero. Por lo que surge la duda, ¿qué tan riesgoso es para un inversionista prestarle fondos a El Salvador? ¿Podrá ver su dinero de regreso?

Las tres principales agencias calificadoras de riesgo: Moody’s, Standard and Poor’s y Fitch Ratings han advertido en los últimos meses que prestarle dinero a El Salvador significa correr el riesgo de que este no les pague, pues aún las deudas que ya ha contraído están en duda de si podrá pagarlas a tiempo.

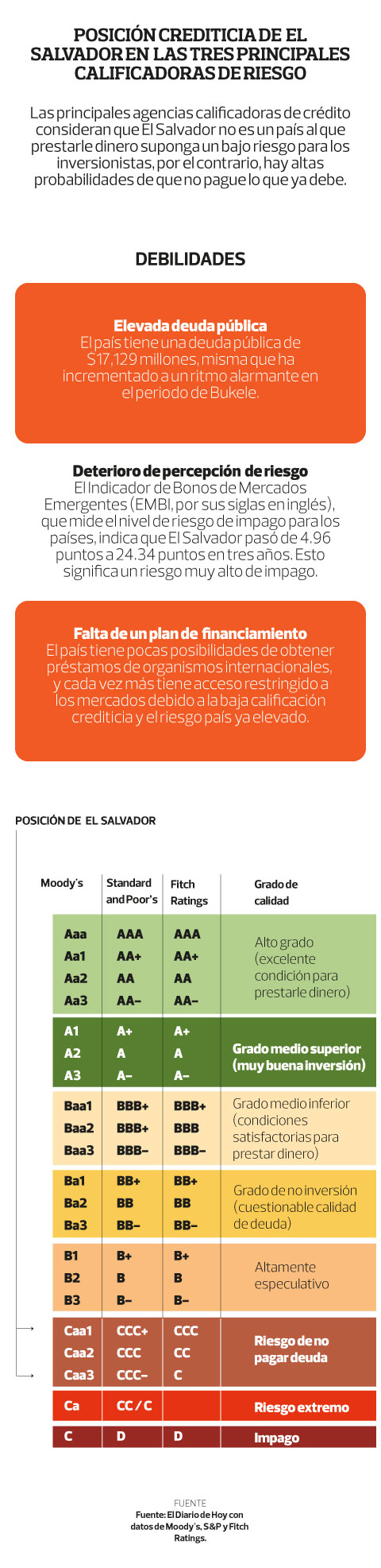

Cada agencia tiene una tabla de posiciones con la que evalúan la calidad de crédito de un país, pero las tres coinciden con que El Salvador está al borde del impago.

El 1 de junio, la agencia Standard and Poor’s bajó la calificación crediticia de El Salvador de “B-” a “CCC+”, una de las peores posiciones de crédito que pueda tener un país y que indica, además, que hay una alta probabilidad de que no pague sus deudas.

PUEDER LEER: Standard and Poor's baja la calificación crediticia de El Salvador a CCC+. ¿Cómo afecta esto?

Las razones que la agencia dio para bajar la posición crediticia del país se basan en las “vulnerabilidades fiscales y de deuda externa, y su dependencia de condiciones económicas favorables para cumplir con sus compromisos fiscales”.

Es decir, El Salvador depende de los inversionistas extranjeros para obtener deuda externa y, aún así, en los últimos meses le ha sido complicado conseguirla debido a la situación financiera actual.

$17,129 millones

Es la deuda pública hasta marzo de 2022, según el Banco Central de Reserva.

Asimismo, a inicios de mayo, la agencia Moody’s empeoró la calificación crediticia de El Salvador pasándola de Caa1 a Caa3. La razón de la baja es muy similar a la de Standard and Poors, pues en ese momento advirtió que “la capacidad de pago de El Salvador se ve comprometida por un costo de financiamiento extremadamente alto”. Es decir, si el país logra conseguir quien le preste dinero, el interés a pagar por el préstamo sería extremadamente alto, lo cual comprometería aún más las finanzas.

También, ambas calificadoras hicieron referencia al hecho de que la capacidad de pago de El Salvador es baja y no tiene muchas opciones de maniobra para saldar su más próximo pago de $800 millones del bono 2023 que vence en enero.

“Tiene un problema fiscal grave y al no decir nada (el presidente Nayib Bukele) genera incertidumbre. Y seguimos otra vez con que no tiene un plan creíble de atraer inversiones ni de cómo gestionar la parte fiscal… Tampoco de un plan de pago creíble”, explica el economista Rafael Lemus.

ADEMÁS: Moody's empeora la calificación de crédito de El Salvador ante mayor riesgo de impago

De igual forma, Fitch Ratings indicó en febrero pasado que la posición de El Salvador en su escala de calidad crediticia es de “CCC”, es decir muy similar a las anteriores. La justificación que dio fue la concentración de poder propiciada por Bukele en los últimos meses.

“En opinión de Fitch, el debilitamiento de las instituciones y la concentración de poder en la presidencia han aumentado la imprevisibilidad de las políticas… Y la adopción del Bitcoin como moneda de curso legal ha agregado incertidumbre sobre el potencial de un programa del Fondo Monetario Internacional que desbloquearía el financiamiento para 2022-2023”, dijo en ese momento la agencia.

¿Por qué es importante la evaluación de estas agencias?

Para el economista Rafael Lemus, las calificadoras de riesgo juegan un papel esencial en el mercado y es el de informar a los inversores.

“Les informan principalmente a los inversionistas (quienes prestan dinero) sobre cuál es el riesgo de cada emisor (al prestarle fondos). Y ellos, (las agencias) han ido de a poco, en cada momento, indicando cuáles son los riesgos de incumplimiento de la deuda de El Salvador. Y ese riesgo ha ido creciendo cada vez más”, agregó.

A criterio del economista, la agencia Standard and Poor’s, que dio este 1 de junio una nueva calificación a El Salvador, solo estaba “ratificando todo lo que ya había degradado Moody’s y Fitch”.

“Las calificadoras de riesgo le informan principalmente a los inversionistas (quienes prestan dinero) sobre cuál es el riesgo de cada emisor (al prestarle fondos). Y ellos, han ido de a poco, en cada momento, indicando cuáles son los riesgos de incumplimiento de la deuda de El Salvador. Y ese riesgo ha ido creciendo cada vez más”.

Rafael Lemus, economista

El tema principal es, a criterio de Lemus, si se va a pagar el bono de $800 millones que vence en enero del 2023. Él cree que sí, pero contrayendo más deuda.

“Si se paga ese bono, ¿se resuelve el problema fiscal del país? No. No resuelve el problema de solvencia (haber pagado buena parte de la deuda actual), se cae en insostenibilidad de la deuda. Tampoco resuelve el problema de liquidez”, acotó.

La deuda externa de El Salvador es de $11,126 millones, según datos del Banco Central de Reserva (BCR) actualizados hasta marzo. Mientras que la deuda interna, es decir, el dinero que El Salvador le debe a los bancos locales, aseguradoras y las AFP asciende a $6,002 millones que se deben ir pagando en plazos de 365 días. En total, el país tiene una deuda pública de $17,129 millones.